Con el inicio del segundo semestre del año, este sábado 1° de julio , los monotributistas inscriptos en el Régimen Simplificado de la Administración Federal de Ingresos Públicos (AFIP) deberán revisar sus ingresos y, en caso de ser necesario, tramitar la recategorización.

Esta gestión deberán realizarla únicamente quienes superen o se encuentren por debajo de los topes dispuestos por AFIP para cada una de las categorías, lo que impacta en la cuota a pagar. El trámite se podrá realizar desde este sábado 1° de julio hasta el jueves 20 del mismo mes.

Frente a la inminente recategorización, semanas atrás el Gobierno actualizó los topes de las categorías del Monotributo en un 41,52% para que los pequeños contribuyentes no se viesen obligados a subir de tramo este julio a causa del avance de la inflación.

Así, quiénes no hayan visto un cambio significativo en sus ingresos por encima del aumento de precios probablemente se mantendrán en la misma categoría , dispuestas de la A a la K.

Cabe resaltar que AFIP únicamente modificó los topes del Régimen Simplificado, mientras que el valor de las cuotas a pagar por cada uno de los grupos no aumenta desde enero de este año.

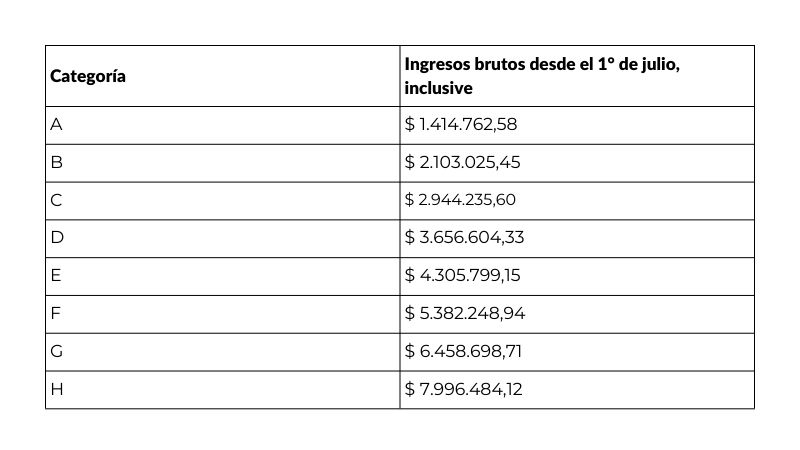

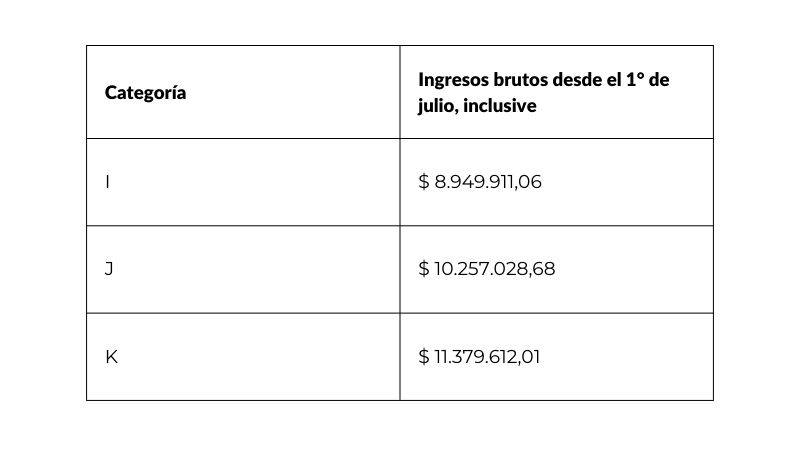

Recategorización del Monotributo: los límites de las categorías

A partir de este sábado 1° de julio , los nuevos topes de las categorías del Régimen Simplificado del Monotributo son los siguientes:

Para venta de cosas muebles, locaciones y/o prestaciones de servicios

Venta de cosas muebles

En base a estos valores que miden los ingresos brutos anuales de los últimos 12 meses, los monotributistas deberán analizar si les corresponde tramitar la recategorización o no , ya sea para subir de categoría como para bajar o incluso pasar al Régimen General.

Así lo aclaran desde AFIP: «La recategorización se realiza dos veces al año, en enero y julio . En estos períodos, todos los monotributistas deben realizar esta evaluación de sus parámetros. En caso de mantener la misma categoría, no es necesario ingresar los datos al sistema».

Monotributo AFIP: qué parámetros se tienen en cuenta para la recategorización

Para evaluar si un monotributista debe modificar su categoría dentro del Régimen Simplificado o no, AFIP analiza tres parámetros distintos a lo largo de los últimos 12 meses, en este caso, de julio 2022 a junio 2023. Estos son:

– Los ingresos brutos acumulados

– La energía eléctrica consumida

– Los alquileres devengados y/o la superficie afectada a la actividad

Una vez calculados estos valores, se deben cotejar con la tabla de categorías vigentes del Monotributo , la cual no sólo considera ingresos brutos, sino también ítems como la actividad, la cantidad de empleados, la superficie afectada por la actividad, la energía eléctrica consumida, alquileres, aportes, entre otras. Se puede acceder a esta a través del siguiente vínculo: Montos y categorías vigentes – Categorías – Monotributo | AFIP

Monotributo AFIP: cómo realizar la recategorización paso a paso

En caso de que las modificaciones en los ingresos obliguen a realizar una recategorización del Monotributo, este puede gestionarse de forma 100% virtual a través del sitio web de AFIP. El paso a paso:

1. Acceder al Portal Monotributo de AFIP y presionar el botón «Ingresar» : una vez allí, ingresar el CUIT y la Clave Fiscal personal;

2. Una vez dentro del Portal de Monotributo, ingresar a la opción «Recategorizarme» : esta se habilita durante los meses de enero y julio, siendo los únicos dos períodos en los que los monotributistas pueden recategorizarse;

3. Aquí se pueden revisar las escalas vigentes al momento de hacer el trámite seleccionando el botón «Escalas vigentes»;

4. Una vez confirmada la categoría correspondiente, seleccionar en «Continuar recategorización»;

5. Aquí, se deberá informar el monto facturado en los últimos 12 meses: el sistema preguntará si se tiene o usa un local para el desarrollo de la actividad personal, seleccionar la opción que corresponda.

– De ser «No», clickear en «Continuar».

– En caso de que sea «Sí», el sistema solicitará cargar la información correspondiente al establecimiento. Luego «Continuar».

6. En la siguiente pantalla, se indicará si la provincia donde se desarrolla la actividad está adherida al Monotributo Unificado o no. En caso de que no sea así, AFIP informará el componente integrado correspondiente a ingresos brutos o contribuciones municipales.

7. En caso de realizar actividades en más de una provincia, es preciso marcar la opción positiva, la cual informará que es necesario inscribirse en el convenio multilateral, detallado una vez que se finalice el trámite;

8. Verificar la categoría que muestra el sistema en el último paso: aquí se pueden corregir errores.

9. A continuación, el sistema informará que la transacción se realizó correctamente y se podrá imprimir la nueva credencial de pago.

«Tené en cuenta que el importe correspondiente a la nueva categoría se abonará el mes siguiente a la recategorización», aclaran desde AFIP.

Monotributo AFIP 2023: ¿Cuánto tengo que pagar por categoría?

Dado que la última actualización únicamente modificó los topes de las categorías del monotributo, las cuotas a pagar mes a mes por cada una de estas se mantienen en base a los parámetros actualizados a enero del 2023. Estos son:

Categoría A

– Impuesto integrado: $ 496,85

– Aporte previsional: $ 2192,15

– Obra social: $ 3061,75.

– Total: $ 5750,75.

Categoría B

– Impuesto integrado: $ 957,27

– Aporte previsional: $ 2411,36

– Obra social: $ 3061,75.

– Total: $ 6430,38.. En este caso, estarán -$ 496 o $ 957 por mes- los monotributistas de las categorías A y B que no obtengan ingresos por:

Cabe resaltar que los contribuyentes de las primeras dos categorías suelen tener una amplia serie de exenciones. En este caso, estarán exentos del pago del impuesto integrado -$ 496 o $ 957 por mes- los monotributistas de las categorías A y B que no obtengan ingresos por:

– Trabajo en relación de dependencia, cargos públicos, jubilaciones, pensiones o retiros.

– Dirección, administración o conducción de sociedades.

– Locación de bienes muebles o inmuebles.

– Prestaciones e inversiones financieras, compraventa de valores mobiliarios y de participaciones en las utilidades de sociedades.

En contraste, no pagarán los aportes previsionales y por obra social los contribuyentes de las dos categorías más bajas que:

– Se encuentran obligados por otros regímenes previsionales (por ejemplo, en relación de dependencia)

– Los menores de 18 años.

– Los contribuyentes que adhirieron al monotributo por locación de bienes muebles y/o inmuebles.

– Las sucesiones indivisas continuadoras de los sujetos adheridos al régimen que opten por la permanencia en el mismo.

– Quienes se jubilaron por leyes anteriores al 07/1994 (Nº 18.037 y Nº 18.038), es decir jubilados hasta el 06/199

Categoría C

– Impuesto integrado para servicios: $ 1636,83

– Impuesto integrado para comercio: $ 1512,56

– Aporte previsional: $ 2652,52

– Obra social: $ 3061,75.

– Total servicios: $ 7351,10

– Total comercios: $ 7226,83

Categoría D

– Impuesto integrado para servicios: $ 2689,05

– Impuesto integrado para comercio: $ 2484,46

– Aporte previsional: $ 2917,75

– Obra social: $ 3638,26

– Total servicios: $ 9245,06

– Total comercios: $ 9040,47

Categoría E

– Impuesto integrado para servicios: $ 5115,04

– Impuesto integrado para comercio: $ 3967,80

– Aporte previsional: $ 3209,55

– Obra social: $ 4452,02

– Total servicios: $ 12.776,61

– Total comercios: $ 11.629,37

Categoría F

– Impuesto integrado para servicios: $ 7036,89

– Impuesto integrado para comercio: $ 5180,81

– Aporte previsional: $ 3530,49

– Obra social: $ 5145,02

– Total servicios: $ 15.712,40

– Total comercios: $ 13.856,32

Categoría G

– Impuesto integrado para servicios: $ 8951,39

– Impuesto integrado para comercio: $ 6459,54

– Aporte previsional: $ 3883,53

– Obra social: $ 5512,52

– Total servicios: $ 18.347,44

– Total comercios: $ 15.855,59

Categoría H

– Impuesto integrado para servicios: $ 20.460,26

– Impuesto integrado para comercio: $ 15.856,76

– Aporte previsional: $ 4271,88

– Obra social: $ 6615,02

– Total servicios: $ 31.347,16

– Total comercios: $ 26.743,66

Categoría I (solo comercio)

– Impuesto integrado: $ 25.575,36

– Aporte previsional: $ 4699,08

– Obra social: $ 8190,03

– Total: $ 38.464,47

Categoría J (solo comercio)

– Impuesto integrado: $ 30.054,72

– Aporte previsional: $ 5169,03

– Obra social: $ 9166,53

– Total: $ 44.390,28

Categoría K (solo comercio)

– Impuesto integrado: $ 34.526,76

– Aporte previsional: $ 5685,87

– Obra social: $ 10.505,29

– Total: $ 50.717,92